İran destekli Yemenli Husilerin Kızıldeniz'den geçen ticari gemilere yönelik saldırıları bazı armatörleri Süveyş Kanalı ve Kızıldeniz üzerinden sefer yapmak konusunda isteksiz hale getirdi. Bunun yerine Güney Afrika üzerinden geçen daha uzun ve daha pahalı rotayı tercih ediyorlar. Peki, tüm bunlar emtia piyasaları için ne anlama geliyor?

- Küresel petrol akışı

- Kızıldeniz LNG akışları için giderek daha önemli hale geliyor

- Gerilimler metal sevkiyat sürelerini ve maliyetlerini artırıyor

- Tarımsal akışlar daha az endişe verici

Kızıldeniz'de ticari gemilere yönelik saldırılar son dönemde yoğunlaştı ve henüz gerilimin azalacağına dair bir işaret yok gibi görünüyor. ABD ve İngiltere'nin de Yemen'deki Husilere karşı hava saldırıları düzenleyerek misilleme yaptığını gördük. Husilerin bu saldırılara nasıl karşılık vereceği ve bölgedeki diğer aktörleri de yanlarına çekme riski taşıyıp taşımadıkları belirsizliğini koruyor. Ancak gerilimin tırmanmasının hem akışlarda aksama riskini hem de daha fazla nakliyecinin rotasını Güney Afrika'ya çevirme olasılığını artırdığı açık.

Emtia piyasaları için artan gerilim, enerji piyasalarının en savunmasız olduğu arz riskleri oluşturuyor. Ancak petrol ve LNG için henüz arz üzerinde temel bir etki görmüyoruz. Rafineriler ve tüketiciler, tedarik zincirleri daha uzun rotaya uyum sağladıkça başlangıçta bir miktar sıkışıklık yaşayabilir. Belirsizlik ve yayılma riski göz önüne alındığında, petrol fiyatlarının nispeten iyi desteklenmeye devam etmesi muhtemeldir. Petrol fiyatlarının önemli ölçüde yükseldiğini görmek için daha fazla tırmanış ve/veya petrol arzında anlamlı bir kayıp görmemiz gerekecek.

Küresel petrol akışı

Bölgedeki petrol üretim seviyesi göz önüne alındığında Kızıldeniz üzerinden petrol akışının önemli olması şaşırtıcı değil. Toplam küresel deniz petrol ticaretinin yaklaşık %12'si, hem ham petrol hem de rafine ürünlerin büyük akışlarının yanı sıra Kızıldeniz'den geçmektedir. Ve bu, Akdeniz ve Avrupa'ya doğru kuzeye yönelen akışların yanı sıra nihayetinde Asya'ya giden güneye yönelen akışlar için de geçerlidir.

EIA'ya göre 2023'ün ilk yarısında 9,2 milyon varil/gün petrol (hem ham petrol hem de rafine ürünler) Süveyş Kanalı ve SUMED boru hattından geçmiştir. Bu arada, Yemen ve Cibuti arasındaki geçiş noktası olan Bab el-Mandeb Boğazı'ndan 8,8 milyon varil/gün geçmiştir. Kızıldeniz'den (Doğu-Batı ham petrol boru hattı aracılığıyla) Avrupa'ya ihraç edilen bazı Suudi akışları olacağı göz önüne alındığında, Süveyş ve SUMED üzerinden geçen hacimler daha büyüktür.

Rusya'nın Ukrayna'yı işgalinden bu yana, güneye Asya'ya doğru petrol akışında bir artış olmuştur. Bu durum AB'nin Rus petrolü ithalatını yasaklamasının bir sonucu olup, Rusya'nın başta Hindistan ve Çin olmak üzere alternatif varış noktalarına sevkiyat yaptığı görülmektedir. Başta Suudi Arabistan olmak üzere bazı Orta Doğu ülkeleri de daha büyük miktarlarda Rus rafine ürünleri aldı.

Avrupa ayrıca Rusya-Ukrayna savaşından bu yana Asya ve Orta Doğu'dan bu rota üzerinden daha fazla orta distilat çekecek. Refinitiv - Reuters nakliye verilerine göre, 2021 yılında Orta Doğu ve Asya'dan Avrupa'ya orta distilat (gaz yağı/jet yakıtı) akışı ortalama 490 bin varilin biraz üzerindeyken, 2023 yılında bu akışların ortalaması neredeyse 860 bin varildi. Bunun büyük bir kısmı Kızıldeniz üzerinden gerçekleşecektir.

Giderek artan sayıda nakliyeci, bölgeden geçmekten kaçınacaklarını ve bunun yerine Ümit Burnu'nu dolaşacaklarını duyurmaktadır. Aralık ayında Kızıldeniz'den geçen tanker trafiği iyi seyrederken, Ocak ayında özellikle ABD ve İngiltere'nin Yemen'deki hava saldırılarından sonra baskı altına girmeye başladı. Bu durum açıkça daha uzun sefer süreleri anlamına geliyor ki bu da piyasa uyum sağladıkça petrol ve ürünlerinde bir miktar sıkışıklığa yol açabilir. Ayrıca tanker mevcudiyetini azaltacak ve fiyatları yukarı çekecektir.

Günlük tanker transit çağrılarının 7 günlük hareketli ortalaması

Bu bölge üzerinden petrol akışına yönelik risk, özellikle bu güzergâh üzerinden büyük miktarda ham petrole bağımlı olan bazı ithalatçılar için endişe kaynağı olacaktır. Hindistan, Rus petrolüne artan bağımlılığı ile öne çıkmaktadır. Rus akışlarının saldırı riski olmadan bölgeden geçebileceğini düşünsek de Hindistan, özellikle son dönemde yaşanan gerginlik göz önüne alındığında, tedarik kaynaklarını çeşitlendirmenin ihtiyatlı olacağını düşünebilir. Böyle bir durumda, Urallar üzerinde iskonto için bir potansiyel görme ihtimalimiz olabilir.

Şimdilik, mevcut durum giderek artan sayıda tankerin yön değiştirmesine yol açarken, petrolün varış noktasına taşınamadığını veya petrol arzının azaldığını görmediğimizi belirtmek önemlidir. Başlangıçta, tedarik zincirleri daha uzun nakliye sürelerine uyum sağladıkça rafineriler için bir miktar sıkışıklığa yol açabilir. Ayrıca tanker kapasitesinin daha uzun seferlerle başa çıkmak için yeterli olup olmadığını da görmemiz gerekecek. Şimdilik Kızıldeniz saldırıları petrol dengemizi değiştirmiyor.

Petrol piyasası için daha büyük bir risk, durumun yayılarak Hürmüz Boğazı'ndan geçen petrol akışında kesintilere yol açmasıdır. Bu riskin düşük olduğuna inanmakla birlikte, özellikle İran'ın yakın zamanda Umman Körfezi'nde bir petrol tankerine el koymasının ardından izlenmesi gerekiyor. Boğazdan günde 20 milyon varilden biraz fazla petrol akmaktadır ki bu da küresel tüketimin yaklaşık %20'sine denk gelmektedir. Sadece Suudi Arabistan ve Birleşik Arap Emirlikleri Hürmüz Boğazı'ndan kaçınmak için boru hattı kapasitesine sahiptir. Aralarında yaklaşık 6,5 milyon varil/gün kapasite bulunmaktadır.

Basra Körfezi petrol akışını riske sokacak bir tırmanmanın petrol piyasası ve küresel ekonomi için çok daha büyük bir endişe kaynağı olacağı açıktır. Gemiler Ümit Burnu'nu dolaşarak Kızıldeniz'den kaçınabilir. Ne yazık ki, Suudi Arabistan ve BAE'nin boru hattıyla yaptığı bazı akışlar dışında, Basra Körfezi'nden yapılan akışların büyük kısmı için alternatif güzergahlar bulunmamaktadır. Hürmüz Boğazı tek seçenektir.

Kızıldeniz LNG akışları için giderek daha önemli hale geliyor

Kızıldeniz üzerinden LNG akışları son zamanlarda artış göstermiştir. Küresel LNG ticaretinin yaklaşık %8'i artık bu bölgeden geçiyor.

ABD'nin LNG ihracat kapasitesi arttıkça, bu rota üzerinden Asya'ya daha fazla LNG gittiğini görüyoruz. Bu durum, kuru hava nedeniyle Panama Kanalı üzerinden sevkiyatın kısıtlandığı şu günlerde özellikle geçerlidir. Rusya'nın Avrupa'ya boru hattıyla gönderdiği gazın durması nedeniyle Avrupa giderek daha fazla LNG'ye bel bağlıyor ve bu da Avrupa pazarını LNG pazarındaki gelişmelere karşı daha savunmasız bırakıyor.

Orta Doğu'da Katar, Avrupa'nın en büyük LNG tedarikçisi konumunda. Katar 2023 yılında Avrupa'ya 20 milyar metreküpten biraz daha fazla LNG gönderecek ve bu da Avrupa'nın toplam LNG ithalatının %16'sını oluşturacak. Umman ve BAE'den de bazı marjinal hacimler var. Bu akışların hepsi Kızıldeniz ve Süveyş Kanalı'ndan geçecektir.

LNG taşıyıcıları son saldırılardan kaçınmayı başarmış olsa da, giderek artan sayıda taşıyıcı Kızıldeniz'den kaçınmaktadır. Bu durum ABD LNG'si için de geçerli olacaktır ve son raporlar Katar'ın da LNG'sini Kızıldeniz üzerinden göndermekten kaçınacağını göstermektedir.

Durum kötüleşirse, kısa vadede bazı aksaklıklara ve daha uzun nakliye sürelerine yol açabilir - ancak esnekliğin olduğu yerlerde, ticaret akışlarında değişimler görmemiz bekleniyor. Bu, Asya'ya gidecek olan ABD LNG'sinin Avrupa'ya yönlendirilmesini ve Orta Doğu (Katar) LNG'sinin Avrupa yerine Asya'ya gitmesini içerebilir. Bunu yaparken, bu akışlar Kızıldeniz'den kaçınacak ve Güney Afrika çevresindeki daha uzun rotayı kullanmak zorunda kalmayacaktır.

Bu durumun LNG piyasası için daha büyük bir sorun haline geldiği nokta ise Hürmüz Boğazı'nda bir aksaklık yaşanması halinde Katar LNG akışının riske girecek olması. Katar 2023 yılında tahmini 108 milyar m3 LNG sevkiyatı gerçekleştirerek küresel LNG arzının yaklaşık %20'sine sahip üçüncü en büyük tedarikçi konumuna geldi.

Gerilimler metal sevkiyat sürelerini ve maliyetlerini artırıyor

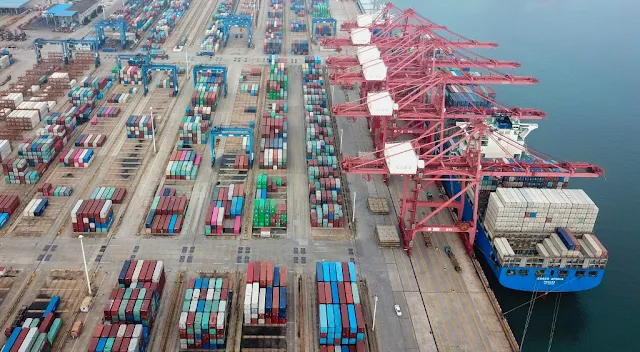

Konteynerlerle taşınan metaller için Kızıldeniz'deki çatışma yukarı yönlü bir risk oluşturuyor. Konteyner yükleri, yeniden yönlendirmeden en çok etkilenen, nakliye sürelerini artıran, sevkiyatları geciktiren ve navlun maliyetlerini artıran yüklerdir.

Kanaldan geçen tonajın yaklaşık yarısı konteynırla taşınan mallardan oluşuyor ve bu da kanalı konteynır ticareti için en önemli arter haline getiriyor. Clarksons'a göre Aralık ortasından sonraki üç hafta içinde Süveyş rotasındaki konteyner gemilerinin yaklaşık %80'i rotasını değiştirmek zorunda kaldı ve bu oran Ocak ayının ilk haftasında %90'a ulaştı. Pazar liderleri MSC ve Maersk, sadece üç hafta içinde 60'tan fazla konteyner gemisini Cape çevresine yönlendirdi. Hapag Lloyd, Cosco, ONE, Evergreen, HMM ve ZIM gibi diğer büyük konteyner gemileri de aynı yolu izledi.

Bu durum navlun fiyatlarını artırıyor ve konteyner fiyatları şimdiden üç kattan fazla arttı. Ayrıca teslimat sürelerine haftalar ekliyor. Yüksek nakliye maliyetlerinin eninde sonunda metallerin son satış fiyatlarına yansıtılması gerekecek.

Alüminyum için bu durum, özellikle LME fiyatından ziyade primler açısından fiyatların yükselmesine neden oluyor. Fastmarkets verilerine göre, Rotterdam'da birincil alüminyum primleri aylar süren düşüşün ardından Aralık başından bu yana yaklaşık %10-15 oranında arttı.

LME forward spreadleri geniş bir kontangoda yer almaya devam ederek primlere daha fazla destek sağlıyor. Alüminyum nakit/üç aylık kontratı en son ton başına 48,50$ kontango seviyesindeydi. Orta Doğu, alüminyum tedariki söz konusu olduğunda Avrupa için kilit pazarlardan biri ve buradaki herhangi bir aksaklık primleri destekleyebilir.

Avrupa, yakınlardaki arzın kısıtlı olması nedeniyle büyük ölçüde alüminyum ithalatına bel bağlıyor. Nakliye kesintileri, Batı Avrupa alüminyum üretiminin bu yüzyılın en düşük seviyesinde olduğu bir döneme denk geliyor. Aralık 2021'den bu yana Avrupa'da küresel toplamın %2'sini oluşturan çeşitli üretim kesintileri gerçekleşti. Rusya'nın Ukrayna'yı işgalinin ardından yükselen enerji maliyetleri üreticilerin marjlarını sıkıştırdı ve özellikle alüminyum gibi enerji yoğun metaller bundan etkilendi.

Son birkaç aydaki düşük primler de Avrupa'ya malzeme sevkiyatı için teşvikleri zayıflattı ve bu da önümüzdeki aylarda talebin beklenenden daha fazla artması durumunda alüminyum piyasasındaki birçok kişiyi tampon stoklardan yoksun bıraktı.

Ülkelere göre Avrupa birincil alüminyum ithalatı (2022)

Tarımsal akışlar daha az endişe verici

Tarımsal akışların Kızıldeniz'deki gelişmeler nedeniyle önemli ölçüde kesintiye uğraması daha az olasıdır. Bununla birlikte, ABD tahılının Panama Kanalı yerine Süveyş Kanalı üzerinden Asya'ya giden daha uzun rotayı tercih ettiğini görüyoruz. Bu artan akışlar, Panama Kanalı'nda devam eden kısıtlamalar nedeniyle ortaya çıkmıştır. Bu sevkiyatların artık Süveyş Kanalı'ndan kaçınmak ve Ümit Burnu'nu dolaşmak zorunda kalması halinde sefer sürelerinin daha da artacağı açıktır.

Buna ek olarak, Kızıldeniz'de konteyner gemilerinin bölgeden kaçınması nedeniyle konteynerle rafine beyaz şeker ihraç etmekte zorlanabilecek birkaç bağımsız şeker rafinerisi bulunmaktadır. Bu durum potansiyel olarak bölgedeki ve Afrika'nın bazı bölgelerindeki bazı iç pazarlarda sıkışıklığa yol açabilir. Tabii ki bu durum sadece şeker için geçerli değil. Konteynerlerle taşınan bir dizi tarımsal üründe de aksamalar yaşanabilir.

Kızıldeniz saldırılarının tarım piyasaları üzerinde potansiyel dolaylı etkileri de bulunmaktadır. Saldırılar devam eder ve gecikmelerin artmasına yol açarsa, çiftçiler girdi maliyetlerinin arttığını görebilir. Bu da daha yüksek mazot fiyatları ve potansiyel olarak daha yüksek gübre fiyatları şeklinde ortaya çıkacaktır.